房地合一稅2. 0 自110年7月1日起開始實施

https://www.youtube.com/watch?v=QrbHkQBB3bo

1) 新舊比一比!房地合一稅2.0 懶人包 6大修法重點!

房地合一稅2.0 懶人包 6大修法重點一次告訴你! 資料整理自財政部

#政府「打炒房」第2彈

「房地合一稅2.0」究竟與前一版有什麼不同?又是哪5種交易不受影響呢?6大修法重點有哪些呢?

就讓小編從財政部「房地合一稅2.0懶人包」一次告訴你!!

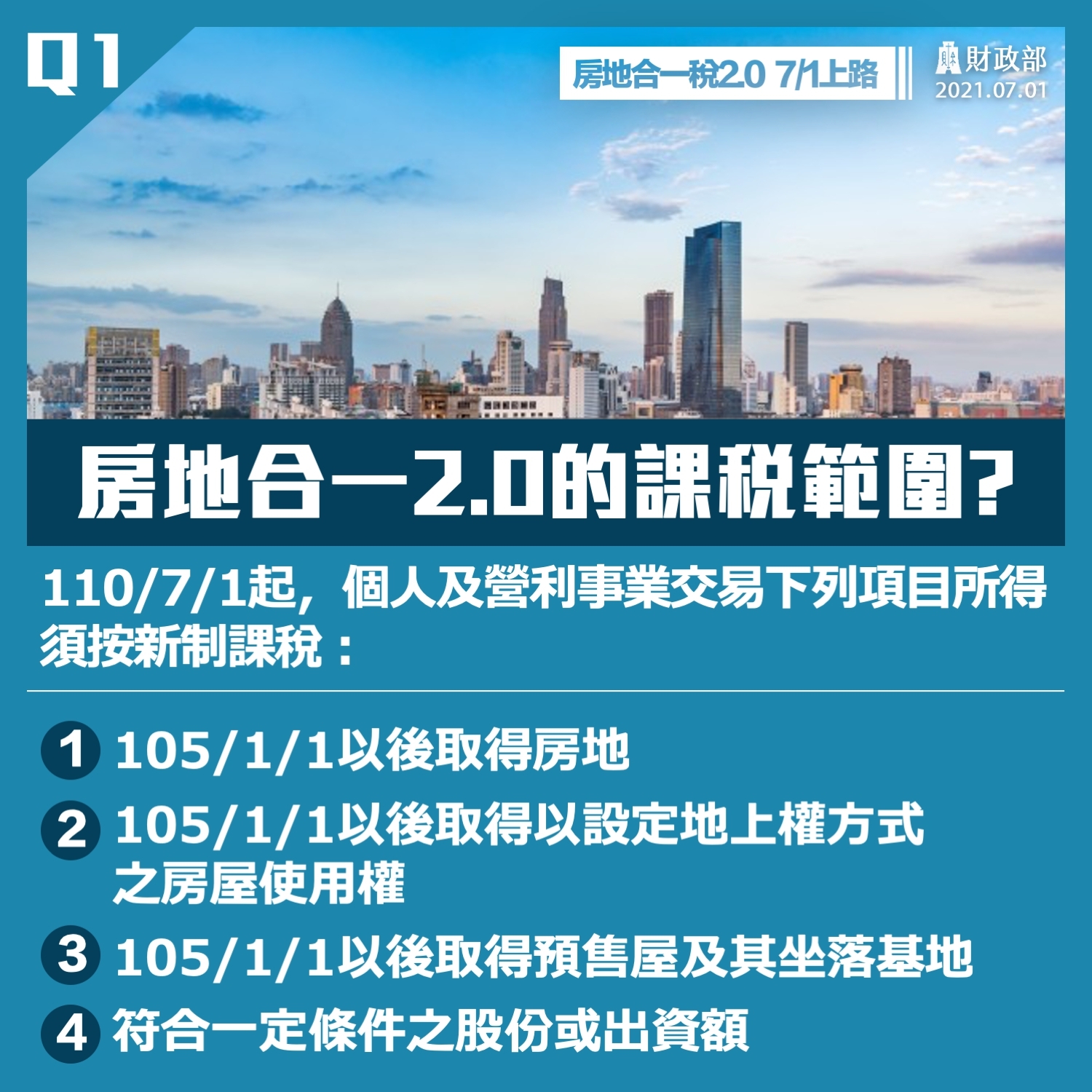

*注意!自110年7月1日起,無論是個人或營利事業,凡是交易105年1月1日以後取得之房地,都適用房地合一稅2.0!* 房地合一稅2.0 6大修法重點 *

- 重點1 | 打炒房 就是要打投資客! 短期套利者課重稅

- 重點2 | 避稅 NO! NO! 法人比照個人課稅

- 重點3 | 「預售屋」、「股權交易」炒房也都打!擴大房地課稅範圍

- 重點4 | 土地漲價總數額設減除上限

- 重點5 | 不打都更、危老後初次移轉!這5種交易不受影響!

- 重點6 | 房地合一稅2.0 今年7/1開跑!

2020年全台房市旺!讓央行、政府紛紛祭出「打炒房」政策,就是為了杜絕短期炒作不動產得利之人,維護居住正義與權益,

除了在2020年底通過展望的「實價登錄2.0」外,2021年4月9日更通過「房地合一稅2.0」,並將在2021年7月1日起施行。

究竟與前一版有什麼不同?又是哪5種交易不受影響呢?

從財政部「房地合一稅2.0懶人包」的整理中,6大修法重點!!

房地合一稅。6大修法重點

#重點1| 打炒房 就是要打投資客! 短期套利者課重稅

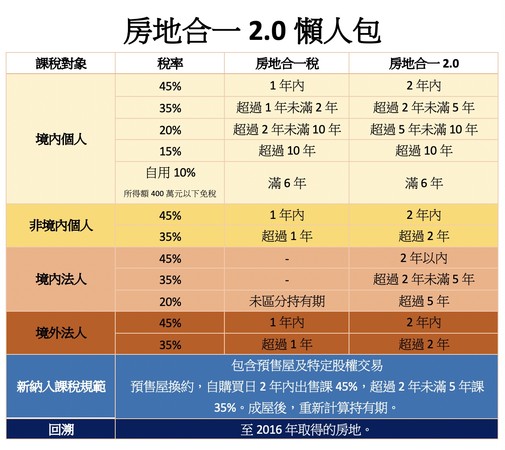

為壓制個人炒作不動產以在短時間內獲得利益,「房地合一稅2.0」加重境內個人持有期間5年內、非境內個人持有期間2年內的稅率!.png)

#重點2 | 避稅 NO! NO! 法人比照個人課稅

營利事業比照個人的新稅制,按持有期間採差別稅率,分開計稅,避免個人為避稅而設立營利事業進行房地短期交易避稅,以及抑制營利事業短期炒作不動產。.png)

#重點3 | 「預售屋」、「股權交易」炒房也都打!擴大房地課稅範圍

為抑制投資客炒作預售屋亂象,也為了防杜以股權移轉方式炒作不動產,規避房地交易所得稅負,本次房地合一2.0也將「預售屋交易」及「實質移轉房地的股權交易」納入課稅。

.png)

#重點4 | 「土地漲價總數額」設減除上限

現行計算房地交易所得可減除土地漲價總數額(如下圖),少數民眾藉由高報土地移轉現值,墊高土地漲價總數額,以減少交易所得,規避35%、45%的所得稅負。「房地合一2.0」將「土地漲價總數額」以公告土地現值所計算的數額為限。.png)

#重點5 | 不打「都更、危老後,初次移轉」!這5種交易不受影響!

本次房地合一2.0雖為打炒房祭出許多較為嚴格的規定,但也為了波及房市裡無辜、正常交易,所以以下這5種房地交易型態不受本次修法影響唷!.png)

#重點6 | 房地合一稅2.0 今年7/1開跑!

4月9日三讀通過的房地合一稅2.0,將在今年2021年7月1日開始實施!自110年7月1日起,無論是個人或營利事業,凡是交易105年1月1日以後取得之房地,都適用房地合一稅2.0!希望能依靠這次改革抑制短期炒作不動產、落實居住正義,並防杜規避稅負及維護租稅公平。

如果你是「103年1月2日以後取得,且持有時間在2年以內」或是「105年1月1日以後取得,且於110年7月1日前交易者」,就不適用房地合一2.0而是要看這篇唷!

什麼是房地合一稅?房地合一課徵所得稅制度

.png)

#政府「打炒房」第1彈|「實價登錄2.0最快 7/1 上路!」門牌揭露、預售屋30天內申報!等修法重點一次看

以上資料整理自財政部,以政府最新公告為準。

圖片來源自財政部。

https://www.sinyinews.com.tw/sinyipedia/salearticle/300

2) 房地合一2.0新制

7月1日即將上路,為了抑制短期炒作不動產,此次修法重點在拉長課稅閉鎖期、遏止營利事業單位短炒、將預售屋與股權交易視為房地交易納入課徵等3大項,且溯及既往至2016年後取得房地。

對於配套部分,財政部在6月11日祭出房地合一2.0的子法規,有11非自願出售可免除短期交易重稅。

新版房地合一2.0,最主要修法就是延長個人房地持有時間定義,提高交易獲利課稅,個人部分將原本持有1年內交易課稅45%,拉長期限為2年內交易者,再將持有2年內課稅35%的時間拉長為,持有房地2~5年者,以抑制短期炒作。

而綜觀近2年的紅單抄作、預售屋換約等交易現象,此次更是將「預售屋交易」納入房地合一課稅項目,將預售屋視為房屋,從持有時間即簽約日算起,2年內出售課45%,超過2年未滿5年課35%。且最重要的是,預售屋完工交屋後,持有時間將歸零計算,重新計算課稅的持有期。

隨著房地合一2.0上路在即,財政部也發布子法規,為避免影響非自願出售不動產的賣家,因而遭到重稅懲罰,羅列個人7種、營利事業ˋ種,合計11種可排除適用短期交易重稅。

其中,個人非自願售屋免課重稅,包含原本舊制的6種,

如因調職或非自願離職、

遭他人越界建屋、

依法遭強制執行、

因重大疾病或意外需支付醫藥費、

取得保護令為躲避家暴相對人,

還有未經同意遭其他共有人出售共有部分的房地;

再新增第7種情形,就是

個人繼承取得房屋、

土地及金融機構的房貸後,

因無力償還所繼承房地產的本金及利息,而必須賣屋償債,

該情況也列入非自願賣屋,適用20%稅率課稅。

針對新增加的個人繼承取得房屋,無力償還所繼承房地產的本金及利息的情況,比例相對其他6種情況來說相對較少,首先以繼承來說,不少長輩的房地都是在2015年前取得,在2015年前取得就不適用房地合一課稅標準。

依照目前情況來看,房地合一2.0的新制,在年初討論與3月拍板,多半的買賣雙方都已經有共識,而交易量部分是受到疫情影響下降,至於價格部分,在低利環境與營建業成本攀高的前提下,也暫時感受不到降價氛圍。

https://house.ettoday.net/news/2007516#ixzz79S4IKFND

3) 房地合一稅新制懶人包 試算、免稅秘招大公開

為什麼會有房地合一稅?新制、舊制差異有哪些,怎麼試算,如何達到免稅門檻?

█ ▌房地合一稅的緣由,竟跟國父孫中山有關!

為什麼會有房地合一稅的產生?話說從頭,還是得先談談我們的國父。

國父孫中山提倡的三民主義分別是民族、民權、民生,而這當中民生主義的理想就是平均地權,漲價歸公,我國憲法第142條也規範了要實施平均地權,第143條更指出「土地價值非因施以勞力資本而增加者,應由國家徵收土地增值稅,歸人民共享之。」,依循這樣的基本國策,延伸出針對土地單獨課稅的模式。

因此,我國的不動產一直都是土地、房屋分離課稅;土地是「土地公告現值」計算獲利來課徵土地增值稅(以下簡稱土增稅),房屋則依照「房屋評定現值」和成交價計算獲利後,併入綜合所得稅內一同課徵,但卻由此出現了四大問題(參見):

一、課稅基礎與市價脫節

土地公告現值或房屋評定現值長期低於市價,無法依照實際的獲利課徵所得稅,導致市場出現炒作空間。

二、刻意操控房地價格比例

土增稅依土地公告現值課稅,但房屋卻要依照實際成交價計算獲利來課稅,導致有心人刻意調整房、地成交價格,壓低房屋售價,或提高房屋建造成本來降低獲利,以減少稅金,規避所得稅累進稅率。

三、土地漲價也可能不用繳稅

因為土地公告現值是一年調整一次,如果在一年內多次移轉,根本課不到土地增值稅。

四、賠錢賣卻可能要繳稅

如前所述,土地公告現值與市價嚴重脫節,所以即便實際出售不動產賠錢,還是必須繳交土地增值稅。

█ ▌房地合一稅內容為何,如何試算?

如先前所述,為避免房、地分離課稅導致的諸多問題,2015年6月,我國修正通過《所得稅法》及《特種貨物及勞務稅條例》(第6條之1宣告停徵奢侈稅),正式宣告於2016年起上路「房地合一稅」,其應繳納的稅金公式如下:

(成交價-取得成本-相關費用-土地漲價總數額)x稅率

如上所述,稅基是以不動產賣出成交價,扣除原始取得成本和相關移轉費用,再扣除依土地稅法計算的土地漲價總數額(土增稅稅基)所得的淨獲利;

稅率則是依持有房屋的時間劃出級距,依《所得稅法》第14之4條規定,

個人在國內持有房屋1年內轉手賣出,稅率為45%,

持有超過1年未超過2年,稅率35%,

持有超過2年未超過10年,稅率為20%,

超過10年,稅率15%。

由此去試算看看→財政部稅務入口網房地合一稅額試算專區

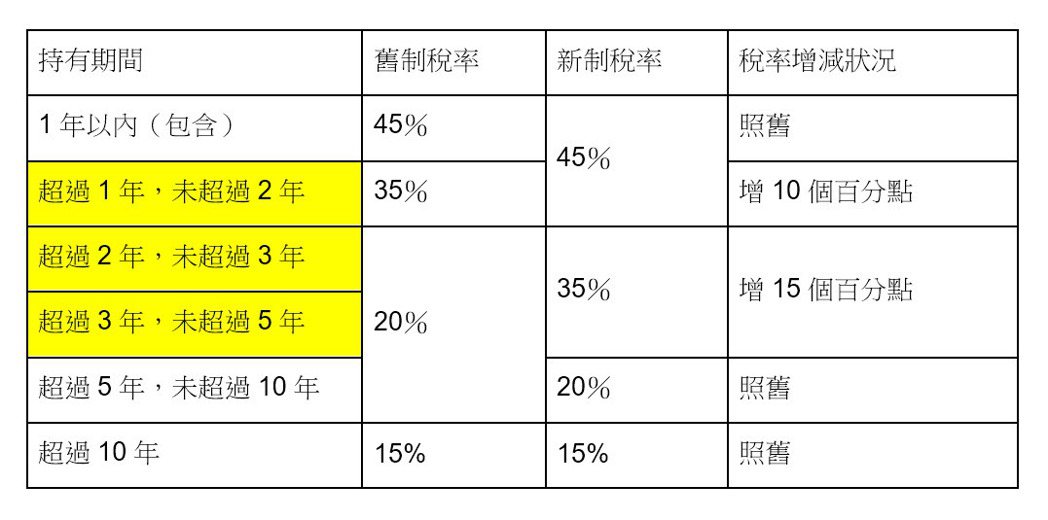

█ ▌房地合一稅2.0調整了什麼?一張對照表3秒看懂

此次修法並未調整房地合一稅的算法,而是調整稅率的計算級距,前後對照表如下:

表:房地合一稅2.0舊制、新制對照表(境內個人)

█ ▌自住換屋用重購扣抵,這些人其實不用繳稅

房地合一稅乍看之下很驚人,但是事實上,有三種狀況可以抵稅,低稅,甚至免稅!

一、自住設籍滿6年可減免!(自住房地租稅優惠)

依規定,只要個人或配偶、未成年子女設籍自用,連續持有滿6年,沒有營業或出租,稅基如果在400萬元以下就免稅,超過400萬元的部分,則按照10%的稅率課徵,不過6年內減免以1次為限。

*案例:甲在2016年7月以2000萬元買進A屋自用,在2022年年8月以2600萬元售出,扣除相關費用後淨獲利500萬元,則可以100萬元課徵10%,只需繳交10萬元的稅金。

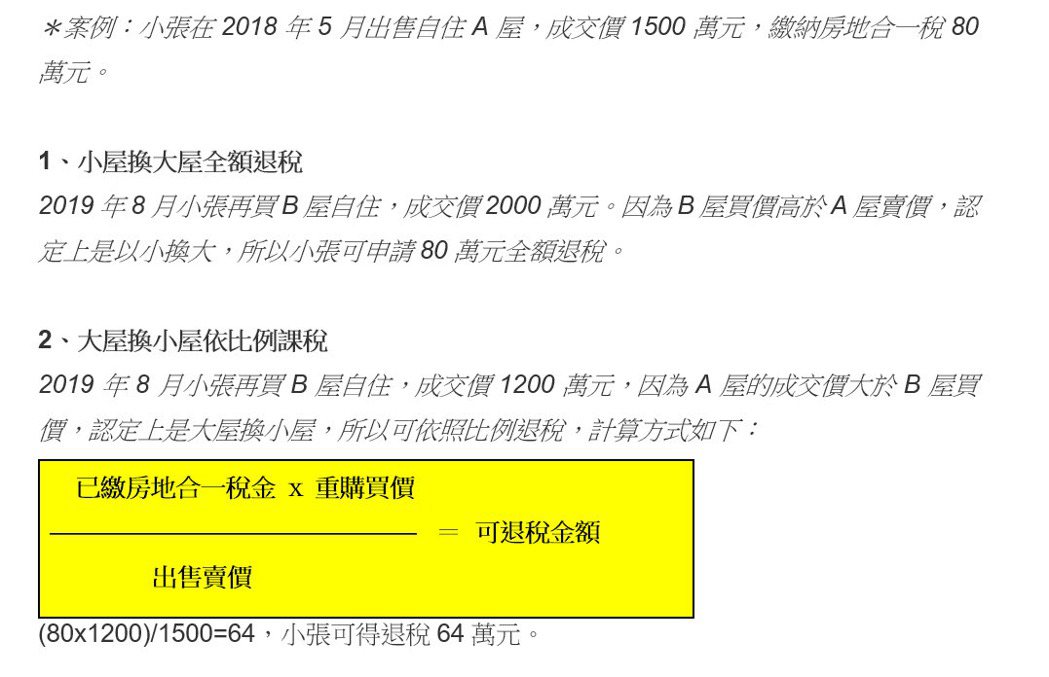

二、自住換屋,2年可重購退稅!

依《所得稅法》第14之8條規定,2年內買賣換屋,無論是先買後賣還是先賣後買,重購後5年內可申請退稅,且5年內該屋不能改做其他用途或再移轉;其中又分小屋換大屋全額退稅、大屋換小屋依比例課稅兩種狀況。

三、非自願因素者,採用較低稅率計算

依財政部公告,只要是調職、非自願離職或其他非自願性因素,2年內轉手房屋,以20%稅率課徵。

█ ▌房地合一稅何時繳納,如何申報?

房屋的原所有權人,應於所有權移轉登記(或依房屋使用權交易日)的次日起算30日內,自行填具申報書並檢附相關證明文件,向該管稽徵機關辦理申報。

且由於房地合一的稅基,也就是這次買賣淨獲利的部分,已經在移轉時繳納了,就不用再併入綜合所得稅中重複課稅了。但因為房地合一稅稅基有扣除土增稅稅基,所以土增稅還是要繳的喔!

No commercial value For reference only

無商用 僅供參考 若侵權 告之速刪